投資家Aさん

投資家Aさん

海外のバイナリーオプション業者を利用して利益が出ても確定申告は不要という噂がありますが、

完全に嘘なので注意してください。

ハイローオーストラリアで取引をして利益が出たら確定申告を行い、期日までに納税しましょう。

しかし、確定申告について、分からないポイントがあり迷っている方もいるはずです。

- 年間でどのくらいの利益が出たら確定申告が必要なの?

- ハイローオーストラリアで得た年間の利益はどこで確認できる?

- 納税額を減らす方法はないのかな?

- 会社にバレないように確定申告を行う方法は?

上記の悩みを抱えている方は、本記事を参考に確定申告の手続きを行ってみるといいでしょう。

本記事では、ハイローオーストラリアの税金に関する基本情報だけではなく、確定申告を正しく行う方法も併せて紹介します。

BOトレーダー

BOトレーダー

- ハイローオーストラリアで得た利益は職業ごとに納税額が異なる

- 経費計上することで納税額が減らせる

- 会社にバレないように確定申告ができる

- 利益が出たら必ず確定申告を行い期日まで納税しよう

\5000円のボーナスが貰える!/ハイローオーストラリアで口座開設するハイローオーストラリア公式サイト:https://highlow.com/

目次

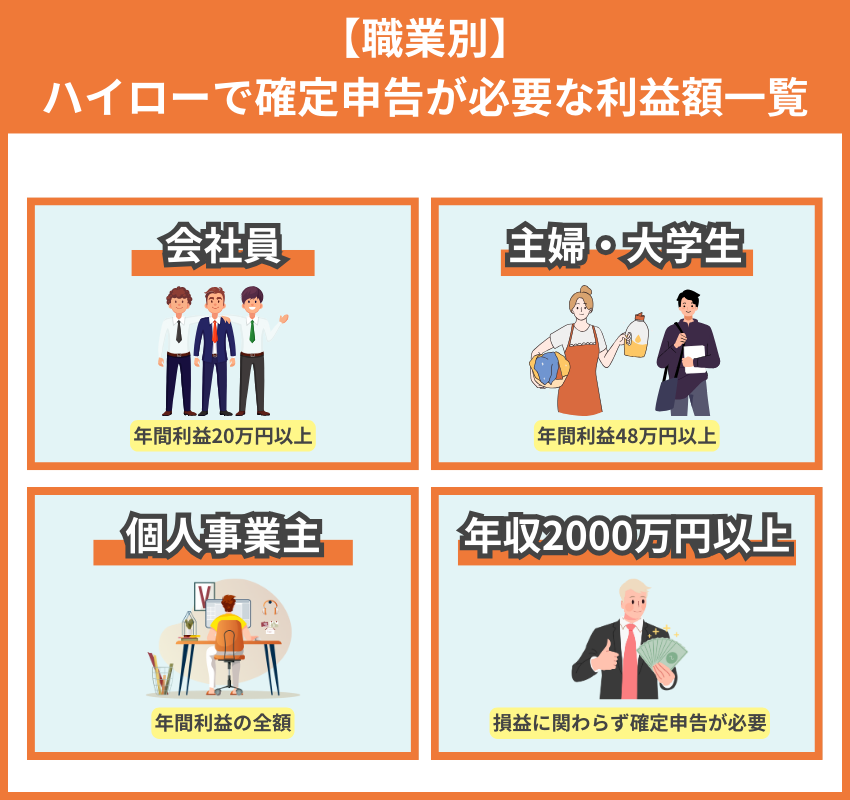

【職業別】ハイローで確定申告が必要な利益額一覧

ハイローで確定申告が必要な利益を金額別で紹介します。

金額別に上記の順番で解説していきます。

会社員・サラリーマン|年間利益20万円以上

ハイローオーストラリアでの収益が、年間20万円以上に達した場合、確定申告が必要です。

年間利益が20万円以上で確定申告が必要になる対象は、給与所得がある方々になります。

例えば、130万円以上の給与所得がある契約社員やアルバイトの方々も、ハイローオーストラリアの収益が20万円を超えると、確定申告が必要です。

取引をして利益が20万円以上に達する際には、税務署への申告が義務付けられており、納品期限を守ることが大切になります。

BOトレーダー

BOトレーダー

主婦・大学生などの被扶養家族|年間利益48万円以上

主婦や大学生などの被扶養家族に関して、年間のバイナリーオプションの利益が48万円以上の場合、確定申告が必要です。

被扶養者とは、配偶者や家族の収入に頼って生活している方々を指し、専業主婦や学生などが被扶養者に含まれます。

年間収入が130万円以上になると、配偶者の社会保険の扶養対象から外れることを頭に入れておく必要があるのです。

つまり、家計を支える収入が一定の水準に達すると、扶養から外れることになります。

扶養は経済的な援助を必要とする人々を支える仕組みです。

被扶養者の年間利益が48万円以上になる場合、収入が一定のラインを越えているため、確定申告が必要とされています。

BOトレーダー

BOトレーダー

個人事業主|年間利益の全額

個人事業主の場合、基本的にはハイローオーストラリアで得た収益を含む全所得をもとに確定申告が必要です。

つまり、ハイローオーストラリアでの収益だけでなく、他の本業で稼いだ利益も含まれます。

年間の全所得が48万円未満の場合、確定申告は不要です。

しかし、年間の全所得が48万円以上に達すると、ハイローオーストラリアでの利益にかかわらず、確定申告が必要となります。

本業で稼いだ分の金額とバイナリー取引をして稼いだ金額に対して課税されるので、人によっては複雑だと感じるかもしれません。

自分で確定申告の手続きが難しい方は、税理士など専門家に相談することをおすすめします。

BOトレーダー

BOトレーダー

年収2,000万円以上の方|損益に関わらず確定申告が必要

年収が2,000万円を超える方に対しては、バイナリーオプションの損益にかかわらず、必ず確定申告が必要です。

つまり、ハイローオーストラリアでの利益が20万円以下であっても、確定申告を行ってください。

確定申告の必要性は年間でどのくらい稼いだかで決まります。

バイナリーオプションの利益や他の収益源にかかわらず、確定申告は法的な義務です。

確定申告の手続きが複雑で分かりづらいと感じる方は、税理士などの専門家に相談するといいでしょう。

収入が多い分、納税額を間違えると延滞税に苦しめられる可能性があるので注意してください。

BOトレーダー

BOトレーダー

ハイローオーストラリアの年間利益を確認する方法

以下、年間利益を確認する方法になります。

公式サイトに移行し、ログインを行ってください。

ログインできたら、「マイページ」をクリックしましょう。

マイページに移行し、「取引履歴」→「検索する」の順番でクリックしてください。

ハイローオーストラリアは期日を入力すると、簡単に利益が確認できます。

年間の利益を確認したい場合は、1月1日~12月31日に設定して「検索する」をクリックしてください。

「ダウンロード」をクリックすると、PDFとExcelのマークが表示されます。

PDFファイルを選ぶことで確定申告しやすくなるので、ExcelではなくPDFファイルを選んでください。

上記の手順を踏むことで、年間の利益が確認できます。

Excelを選ぶとペイアウトや購入金額の合計が表示されず、自分で計算する必要があるので注意してください。

BOトレーダー

BOトレーダー

ハイローオーストラリアで支払う税金の計算方法

ハイローオーストラリアで支払う税金の計算方法を紹介します。

支払う税金の計算方法を、上記の順番で解説していきます。

ハイローで支払う所得税の計算方法

所得税の計算式は以下の通りです。

所得税=課税所得×税率-控除額

税率に関しては年間の利益によって変わるので、以下の表を確認してみてください。

| 課税対象の所得金額 | 所得税 | 所得税+住民税 | 控除額 |

|---|---|---|---|

| 1,000円~1,949,000円 | 5% | 15% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 20% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 30% | 427,000円 |

| 6,950,000円~8,999,000円 | 23% | 33% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 43% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 50% | 2,796,000円 |

| 40,000,000円以上 | 45% | 55% | 4,796,000円 |

参考元:国税庁 所得税の税率

BOトレーダー

BOトレーダー

ハイローで支払う住民税の計算方法

住民税の計算式は以下の通りです。

住民税=所得割+均等割

所得割と均等割の詳細は以下の通りです。

所得割は前年の総所得から所得控除を差し引いた金額に対して、自治体ごとに異なる税率を適用する方法。自治体によって税率は異なるが、一般的には10%前後。

所得にかかわらず、一律の金額が課税される方法。自治体によって均等割の金額が異なりますが、一般的には金額は低い。

住民税に関しては基本的に10%で計算されます。

BOトレーダー

BOトレーダー

ハイローで支払う復興特別所得税の計算方法

復興特別所得税の計算式は以下の通りです。

復興特別所得税=所得税×2.1%

復興特別所得税は非常に計算しやすく、所得税に対して2.1%を計算するだけで算出できます。

仮に所得税が42万円だった場合は、「42万円×2.1%=8,820円」と復興特別所得税が出せるのです。

BOトレーダー

BOトレーダー

【節税】ハイローオーストラリアで支払う税金を少なくする方法

ハイローオーストラリアで支払う税金を少なくする節税の方法を4つ紹介します。

節税する方法について、上記の順番で解説していきます。

ハイローで経費にできるもの一覧

ハイローで経費にできるものは以下の一覧を確認してください。

- 取引ツールの購入費用

- 取引で利用したパソコン・スマホ・タブレット

- 関連した書籍・雑誌・新聞

- 関連したセミナー費用・交通費・宿泊費

- 取引で利用した文房具・メモ帳

- 通信費・光熱費・家賃

経費にできるものの中でも、取引で利用したパソコンやスマホ、タブレットを経費計上を考えている方は多いでしょう。

パソコン・スマホ・タブレットはハイローオーストラリアの取引に使用するために購入した機材であれば、経費として計上が可能です。

機材の費用が10万円未満の場合は一括で必要経費に計上でき、その年の所得を減少させて税金を軽減できます。

一方、機材が10万円以上の場合は減価償却または一括償却資産として計上し、購入価格を数年に分けて経費に計上して、税金を分散させることができるのです。

上記のように納税方法が複雑に感じるのであれば、税理士などの専門家に相談することをおすすめします。

BOトレーダー

BOトレーダー

ハイローで経費にできないもの

ハイローで経費にできないものは、取引に関係ないすべてのものを指します。

例えば、取引に直接関係のないガス代や水道代は必要経費にはなりません。

ただし、自宅を事務所として使用する場合、一部を経費に計上できることがあります。

衣服代やアクセサリーは取引とは関係のない支出であるため、必要経費には計上できません。

取引と無関係な趣味や娯楽にかかる費用も、経費に計上できないものとされます。

例えば、漫画や雑誌の購入費用も必要経費にはなりません。

基本的に取引に関係ないものはすべて経費にならないので、確定申告をする際は注意すべきです。

経費計上できるか自分で判断できない場合は、税理士などの専門家に相談した方がいいでしょう。

BOトレーダー

BOトレーダー

ハイロー以外の金融商品と損益通算をする

ハイロー取引で得た利益に対して支払う税金を少なくする方法として、他の金融商品との損益通算があります。

損益通算とは、ハイローで得た利益と他の金融商品の損益を合算して確定申告できる仕組みのことです。

ただし、合算できるのは、金融商品申告分離課税に当てはまる商品に限ります。

例えば、国内のFX業者でも取引しているなら、損益通算を行えるのです。

FXで100万円の利益が出てバイナリー取引で60万円の損失が出たら、差額の40万円が課税対象となります。

BOトレーダー

BOトレーダー

損失が出た年は翌年以降に繰越控除を行う

ハイローの取引で損失が発生した場合は税金を少なくする方法の一つとして、繰越控除の利用が可能です。

繰越控除は、損失を翌年以降の利益と相殺することができる仕組みであり、損失分を将来の課税所得から差し引けます。

損失分を将来の課税所得から差し引くことで税金を軽減させることができ、最大3年間分まで適用可能です。

損失が出て利益が伸びなかったとしても確定申告をすることで、繰越控除ができます。

確定申告をしておけば、将来得られる利益に対して節税できるでしょう。

BOトレーダー

BOトレーダー

【脱税】確定申告しなくてもバレないは絶対NG

ハイローで取引をして利益が上がったら必ず確定申告を行いましょう。

利益があった人の中で確定申告をしなくてもバレないと思っている方もいるようですが、いつか必ずバレるので絶対にNGです。

確定申告をせず納税しないと、後々延滞税を支払うことになるので、結果的に本来支払うべき額よりも多くの税金を払う羽目になります。

2019年の申告漏れによる追徴税は約16億円と、非常に多くの税金が余計に支払われているのです。

2019年の申告漏れによる追徴税は約16億円

国税庁が調査した結果、2019年に約16億円の追徴税が課されたと判明しました。

さらに、1件当たり追徴税額が900万円近くになっているので、確定申告をしなかった罰は思っているよりも悲惨でしょう。

納税に関しては数年間泳がせるという噂もあるので、多額の追徴税が課されることが予測できます。

「早めに払っておけばよかった…」と、後悔しないためにも、必ず確定申告を行ってください。

BOトレーダー

BOトレーダー

会社にバレることなく確定申告を行う方法

人によっては副業をしていることがバレたくないと思っている方もいるでしょう。

会社にバレずに確定申告を行う方法は、住民税を納付する方法を普通徴収にすれば問題ありません。

普通徴収を選ぶと住民税の納付書が自宅に届くので、自分で納税できます。

しかし、自宅に納付書が届くので、一緒に住んでいる家族にバレる可能性があるので注意してください。

BOトレーダー

BOトレーダー

ハイローオーストラリアの税金についてよくある質問

ハイローオーストラリアの税金ついてよくある質問に回答します。

上記の順番で、税金に関する質問に回答していきます。

ハイローオーストラリアは確定申告が必要ですか?

はい、もちろん確定申告は必要です。

しかし、会社員やサラリーマンの方は年間利益20万円以上、主婦や大学生などの被扶養家族は年間利益48万円以上になります。

バイナリーオプションで税金を払わないとバレますか?

はい、いつか必ずバレるので利益が出たら税金を払いましょう。

税金を払わないと延滞税がかかるので、無駄に多くの税金を支払う可能性が出てきます。

ハイローオーストラリアで税金が発生するタイミングはいつですか?

ハイローオーストラリアで税金が発生するタイミングは、決済したタイミングです。

出金したタイミングで税金が発生すると思っている方もいらっしゃるようですが、決済したタイミングで税金が発生します。

【まとめ】ハイローオーストラリアの税金完全マニュアル

ハイローオーストラリアの税金に関する情報を詳しくまとめました。

- ハイローオーストラリアで得た利益は職業ごとに納税額が異なる

- 経費計上することで納税額が減らせる

- 会社にバレないように確定申告ができる

- 利益が出たら必ず確定申告を行い期日まで納税しよう

確定申告のやり方や注意点、さらに納税しないと危険性が分かったと思います。

取引をして稼ぐだけではなく、しっかり納税するのもトレーダーの役割です。

損失が出ても損益通算を利用できるなど確定申告は複雑なので、分からない場合は税理士に頼ってみるといいかもしれません。

\5000円のボーナスが貰える!/ハイローオーストラリアで口座開設するハイローオーストラリア公式サイト:https://highlow.com/

※コメントはサイト運営側の承認を経た後に表示されます。