BOトレーダー

BOトレーダー

結論を言うと、バイナリーオプション取引をして利益が上がったトレーダーは、確定申告を行う必要があります。

確定申告をして税金を払わないと、延滞金が加算されたり差し押さえにあう可能性があるのです。

海外のバイナリーオプションは総合課税に分類されますが、国内のバイナリーオプションは申告分離課税に分類されます。

利用している業者が国内か海外かでも確定申告のやり方が異なるので、注意してください。

- 利益に対する税金の計算方法が分からない

- 確定申告が不要なケースが分からない

- 節税する方法が分からない

- 実際に確定申告する手順が分からない

上記のように、海外のバイナリーオプションで出た利益に対する税金に関して分からないのであれば、本記事を参考にしてみてください。

- 海外のバイナリーオプションは雑所得として総合課税に分類される

- 利益によって5%〜45%の総合課税がかる

- 年間20万円以上稼いだら確定申告は必要だが扶養に入っている主婦・学生は48万円まで申告不要

- 確定申告はマイナポータルのe-Taxから手続きができる

- 課税されるのは決済されたタイミング

- 普通徴収を選ばないと会社に副業がバレてしまう

- 海外バイナリーオプションで利益が出たら必ず確定申告を行おう

本記事では、海外のバイナリーオプションで稼いだ場合の税金の詳細だけではなく、確定申告を行う手順もあわせて紹介します。

目次

海外のバイナリーオプションでも確定申告は必須!

海外のバイナリーオプションでも確定申告は必須なので、利益が出たら必ず申告をしましょう。

「国内のバイナリーオプション業者で取引をしていないから確定申告はしなくてもいい」と思っている方もいるようですが、海外の業者でも確定申告しなくてはなりません。

海外と国内のバイナリーオプションでも、利益が出たら雑所得として申告します。

しかし、海外のバイナリーオプションは総合課税に分類されるので、国内のバイナリーオプションとは異なるので注意してください。

BOトレーダー

BOトレーダー

海外のバイナリーオプションの場合は「総合課税」になる

海外のバイナリーオプションで取引をして利益が出ると総合課税になります。

国内のバイナリーオプションで稼ぐといくら稼いでも20.315%ですが、海外のバイナリーオプションでは総合課税になるので稼いだ金額で税率が変わります。

| 課税対象の所得金額 | 所得税 | 所得税+住民税 | 控除額 |

|---|---|---|---|

| 1,000円~1,949,000円 | 5% | 15% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 20% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 30% | 427,000円 |

| 6,950,000円~8,999,000円 | 23% | 33% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 43% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 50% | 2,796,000円 |

| 40,000,000円以上 | 45% | 55% | 4,796,000円 |

参考元:国税庁 所得税の税率

上記の表のように、海外のバイナリーオプションで取引をして利益が出ると、所得金額に対して所得税+住民税分の税金がかかります。

仮に年間300万円の利益が出ると20%の税金がかかり、5,000万円の利益が出ると55%も税金がかかるのです。

つまり、海外のバイナリーオプションで利益が出れば出るほど課税され、年間4,000万円までは税率が上がります。

海外のバイナリーオプションを利用すると多くの税金が取られるイメージがありますが、年間で3,299,000円までの利益なら、国内のバイナリーオプションを利用するよりも税率が低くなるのです。

BOトレーダー

BOトレーダー

海外のバイナリーオプションにおける税金の計算式

以下、税金の計算式になります。

(給与所得+BOで出た利益-経費)×(所得税×復興特別所得税+住民税)-控除額=納税額

上記の計算式で納税額を求められますが、複雑な計算式なので具体例を上げて計算してみましょう。

(500万円+100万円-5万円)×(20%+0.42%+10%)-427,000円=1,382,990円

上記の条件で確定申告をする場合は、1,382,990円を納税する必要があります。

BOトレーダー

BOトレーダー

バイナリーオプションの確定申告が不要なケース

バイナリーオプションの取引で利益が出ても、確定申告が不要なケースを2つ紹介します。

確定申告が不要なケースを、上記の順番で解説していきます。

バイナリーオプションで得た利益が20万円以下の場合

バイナリーオプションで得た利益が20万円以下の場合は、確定申告は基本的に不要です。

取引で得た利益は雑所得として扱われますが、利益から経費を差し引いた金額が対象となります。

つまり、収入が30万円でも経費が15万円あれば、計算対象の所得は15万円となり20万円以下という計算になるのです。

経費や他の所得と合わせて計算するなど、人によって状況が異なるので、不安なポイントがあれば税理士や税務の専門家に相談することをおすすめします。

BOトレーダー

BOトレーダー

年間の所得が48万以下で扶養に入っている主婦・学生

次に、確定申告が不要なケースとして、扶養に入っている学生や主婦の方で、年間の所得が基礎控除48万円以下の場合が挙げられます。

基礎控除は個人が年間で得た所得から差し引かれる控除額であり、金額は48万円です。

つまり、年間の所得が48万円以下の場合、課税所得がゼロとなるので確定申告が不要になります。

BOトレーダー

BOトレーダー

海外のバイナリーオプションで発生する税を節税する方法

海外のバイナリーオプションの取引で発生する利益を節税する方法を3つ紹介します。

節税する方法について、上記の順番で解説していきます。

法人化して経費計上する物品を増やす

個人トレーダーが取引をして利益を得ると課税の対象となりますが、法人化して取引を行うことで税制優遇や控除の適用を受けられます。

さらに、利益を節税するためには、経費を多く計上することが重要です。

以下は経費として申請できる支出の一例です。

- 取引中に必要なインターネット代

- バイナリーオプションに関する書籍代

- セミナーへの参加費や交通費

- 専用のPCや取引ツール

- 周辺機器代

- 取引にかかった手数料

上記の支出は経費として計上することで、課税所得を下げられます。

法人化して経費計上をすることで、バイナリーオプションの利益を効果的に節税しましょう。

BOトレーダー

BOトレーダー

バイナリーオプションで負けた場合は繰越控除を利用する

バイナリーオプションは利益を得ることもあれば損失を出すこともあり、繰越控除を活用することで負けた取引による損失を後の利益と相殺できます。

繰越控除はバイナリーオプションで発生した損失を、翌年以降の利益と相殺でき、最大3年間まで損失を繰り越して控除できるのです。

以下に、繰越控除の仕組みを具体的な例を用いて説明します。

1年目に100万円の損失が出た場合、この100万円分の損失を3年間繰り越して利用できます。

たとえば、2年目には利益35万円、3年目には利益15万円、4年目には利益40万があったとしましょう。

- 1年目:100万円の損失が出る

- 2年目:利益35万円 – 繰越控除100万円 = -75万円(納税額0円)になり3年目に繰り越し

- 3年目:利益15万円 – 繰越控除75万円 = -50万円(納税額0円)になり4年目に繰り越し

- 4年目:利益30万円 – 繰越控除50万円 = -40万円(税額0円)になり3年経過したため繰り越し終了

上記のように繰越控除を利用することで、負けた取引による損失を次の利益から相殺できます。

ただし、繰越控除を適用するためには、確定申告が必要であるので注意してください。

仮に4年目に100万円の利益が出た場合は、以下の計算式で納税額が求められます。

- 利益100万円- 繰越控除50万円=50万円

- 50万円×(5%+0.105%+15%)=100,525円

上記のように4年目に納税する金額が計算できます。

バイナリーオプション取引において、損失が出ても賢く節税ができるのです。

BOトレーダー

BOトレーダー

他にも投資している商品がある場合は損益通算を利用

海外のバイナリーオプションの取引で得た利益を節税するには、損益通算を利用するといいでしょう。

損益通算を利用することでバイナリーオプションの損失と他の取引での利益を相殺し、課税対象所得を軽減することが可能です。

仮にバイナリーオプションで50万円の損失が出てFXで100万円の利益が出た場合は、差額の50万円に対して課税されます。

- FXの利益100万円-バイナリーオプションの損失50万円=50万円に対して課税

以下、損益通算できる商品の例になります。

- FX

- くりっく365

- TOPIX先物

- 日経225先物

- 商品先物

- ユーロ円3ヵ月金利先物

上記の商品を取引して損失が出た場合は、バイナリーオプションの利益との損益通算で相殺が可能です。

BOトレーダー

BOトレーダー

確定申告時に利用する年間取引報告書をダウンロードする手順

業者ごとに確定申告時に利用する年間取引報告書をダウンロードする手順を紹介します。

上記の有名な業者を例に、ダウンロードする手順を解説していきます。

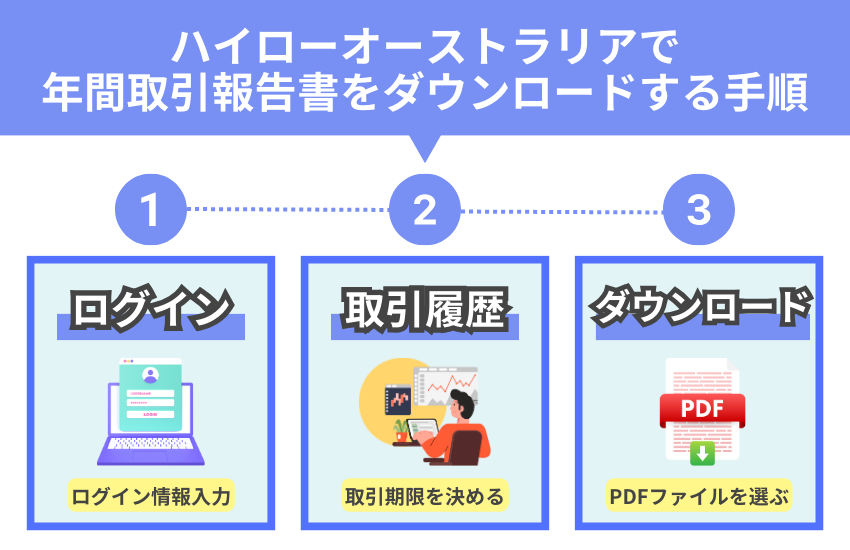

ハイローオーストラリアで年間取引報告書をダウンロードする手順

以下、年間取引報告書をダウンロードする手順になります。

まずは、アカウントにログインしてください。

正しくログイン情報を入力しましょう。

ログインをしたら右上にある「マイページ」をクリックしてください。

マイページに移行したら「取引履歴」をクリックしてください。

取引した履歴が確認できるようになります。

取引履歴のページになる「検索」をクリックすると期限が確認できます。

1月1日から12月31日までの履歴を表示してください。

期限を決めたらダウンロードしてください。

csvとPDFファイルでダウンロードできますが、確定申告をする際は印刷物が必要なのでPDFファイルをダウンロードするといいでしょう。

ザオプションで年間取引報告書をダウンロードする手順

以下、年間取引報告書をダウンロードする手順になります。

まずは、アカウントにログインしてください。

正しくログイン情報を入力しましょう。

マイページにログインできたら、右上にある「ユーザー」をクリックしてください。

クリックすると「取引履歴」が表示されるのでクリックしましょう。

取引履歴を確認したい期限を決めてください。

確定申告をする際は1月1日から12月31日を選択するといいでしょう。

Excelのマークをクリックするとダウンロードして保存できます。

ExcelやGoogleスプレッドシートにインポートして確認しましょう。

海外のバイナリーオプションの損益を確定申告する手順とやり方

海外のバイナリーオプションの損益を確定申告する手順とやり方を4つのステップで紹介します。

確定申告の手順とやり方を、上記の順番で解説していきます。

STEP①確定申告に必要な書類を揃える

まずは、確定申告に必要な書類を揃えるところから始めましょう。

| 必要書類 | 用意すべき人 | 揃え方 |

|---|---|---|

| 給与所得の源泉徴収票 | 給与収入を受け取っている人 | 勤め先から翌年1月末までに交付 |

| マイナンバーカード | e-Taxをスマホで利用したい人 | マイナンバーカード総合サイトにて申請を行う |

| 年間取引報告書 | 取引をして利益を上げた人 | 公式サイトにて取引履歴をダウンロード |

| 収支内訳書 | 個人事業主として活動している人 | 国税庁の公式サイトで印刷する |

| 青色申告決算書 | 個人事業主として活動している人 | 国税庁の公式サイトで印刷する |

| 領収書やレシート | 経費計上したい人 | 領収書やレシート、支払い画面のスクショを保存しておく |

上記の必要な書類を用意して確定申告の手続きを行いましょう。

BOトレーダー

BOトレーダー

STEP②マイナポータルに登録する

以下、マイナポータルに登録する手順になります。

お使いのスマホにマイナポータルアプリをインストールしてください。

「マイナポータル」と検索をするとアプリが表示されます。

スマホにアプリをインストールできたら、ログインを行ってください。

「利用者登録」をタップして「利用者証明用電子証明書」の4桁のパスワードを入力し、「次へ」をタップしましょう。

マイナンバーカードとスマホを擁して読み取り作業を行います。

「読み取り開始」をタップし、マイナンバーカードの上にスマホを置くことで読み取れます。

スマホの置き方や角度によって読み取れない場合がありますが、何度か挑戦してログインしてください。

メールアドレスを入力して「利用者登録へ進む」をタップしてください。

これでマイナポータルの登録が完了しました。

BOトレーダー

BOトレーダー

STEP③マイナポータルのe-Taxから確定申告を行う

以下、マイナポータルのe-Taxから確定申告を行う手順になります。

マイナポータルにログインしたら、「もっとつながる」をタップしてください。

続いて、「国税電子申告・納税システム(e-Tax)」で「つなぐ」を選んで「同意」タップしましょう。

「マイナンバーカードから読込」をタップし、券面事項入力補助用の4桁のパスワードを入力してください。

パスワードを入力したらマイナンバーカードの上にスマホを乗せて、読み取りを行いましょう。

アカウント登録情報を確認したら、最後に「送信」をタップすると完了です。

BOトレーダー

BOトレーダー

STEP④確定申告書に記載の所得税を支払いする

最後に確定申告書に記載されている所得税を支払ってください。

支払期限も記載されているので、必ず期日まで支払うようにしましょう。

BOトレーダー

BOトレーダー

海外のバイナリーオプションにおける確定申告時の注意点

海外のバイナリーオプションの確定申告を行う際の注意点を5つ紹介します。

確定申告を行う際の注意点を、上記の順番で解説していきます。

課税対象となるタイミングは決済したタイミング

海外のバイナリーオプションで取引をして利益を上げた金額に対して確定申告するうえで大事なポイントなのが、課税対象となるタイミングです。

課税対象となるタイミングは口座から出金する時ではなく、取引をして利益が確定した瞬間とされています。

バイナリーオプションでは取引が終了して結果が確定する際に利益または損失が発生しますが、この確定した利益が課税対象となるのです。

つまり、取引が終了した際の利益が、確定申告時に申告すべき金額となります。

基本的にバイナリーオプションの取引業者は取引明細を提供しており、1年間の確定利益を計算することが可能です。

課税対象となるタイミングを理解して取引明細を確認することが、確定申告時の注意点になります。

BOトレーダー

BOトレーダー

海外のバイナリーオプションだから確定申告しなくてもバレない!というのは全くの嘘

海外のバイナリーオプション取引において、確定申告をしなくても税務署にバレないという誤解が広まっていますが、全くの嘘であり危険な誤った情報になります。

これから取引をして利益を上げていきたい方は、確定申告をしないことは絶対におすすめできませんし、バレる可能性が非常に高いのです。

多くの海外バイナリーオプション業者は税務署への協力義務があり、取引の成果に応じた損益証明書を提出します。

損益証明書には、取引の成績や利益が詳細に記載されており、税務署が調査する際に使用されるのです。

バイナリーオプション取引において申告漏れをしている場合、税務署は業者から提供された情報と照らし合わせて申告漏れを発見しやすくなります。

一部のトレーダーがバレなかったとネット上で発言することがあるようですが、税務署による調査が遅れているだけであり、数年後になって追徴税や重加算税を課されて摘発されることがあるのです。

申告漏れによる摘発は想像しているよりも大きな問題で、ペナルティとして追徴税を取られるだけではありません。

最悪の場合、刑事罰を受け前科が付く可能性も考えられるため、確定申告は避けずに必ず手続きを行いましょう。

BOトレーダー

BOトレーダー

バイナリーオプションの年間収支がマイナスの場合は確定申告不要

海外のバイナリーオプション取引で確定申告を行う上で注意点すべきポイントは、年間の収支がマイナスの場合についてです。

基本的にバイナリーオプション取引でトータル的に損失が出ている場合、確定申告は不要とされています。

取引を行い収支がマイナスの場合は確定申告の必要はありませんし、確定申告は利益が出た際に行う手続きであり、損失が続いている場合は確定申告の対象外です。

ただし、バイナリーオプション以外の金融取引を行い損失が発生した場合は、損失の金額を翌年以降3年間にわたって繰り越して過去の損失の金額を差し引くことができます。

繰越控除を受けるためには確定申告が必要ですので、損失が出ても手続きを行う必要があるので注意してください。

もし現時点でバイナリーオプションの取引だけを行っている方で利益が出ていないトレーダーは、基本的に確定申告をしなくても問題ありません。

しかし、他の金融商品の取引をして収支がマイナスがの場合は繰越控除を受けるために、確定申告を行ってください。

BOトレーダー

BOトレーダー

普通徴収を選ばないと会社にバイナリーの副業がバレる!

バイナリーオプションなどの副業をしている方は確定申告だけでなく、住民税の徴収の仕方にも注意が必要です。

特に「特別徴収」と「普通徴収」の選択によって、あなたが行っている副業が会社にバレる可能性がある点に注意しましょう。

特別徴収とは、あなたの給与から天引きされ、企業が代わりに住民税を納めてくれる制度です。

しかし、特別徴収では、あなたの所得が増えたことが会社に通知され、副業していることがバレる可能性が高まります。

一方、普通徴収を選択すると、あなた自身が住民税を納付することになります。

これにより、副業の収入に対する住民税を自分で管理できるため、副業の存在を会社にバレずに済むのです。

ただし、自治体によっては特別徴収を勧めている場合があり、普通徴収が選択できないこともあります。

住民税の徴収方法については、自身の居住地の自治体のルールを確認しましょう。

BOトレーダー

BOトレーダー

出金拒否された場合も確定申告は必要で「債権放棄」をする

バイナリーオプション取引で利益を得た場合は確定申告が必要ですが、業者によって出金拒否されることがあります。

出金拒否された場合は必ず確定申告を行い、債権放棄を行ってください。

債権放棄とは、バイナリーオプション業者に対して、出金拒否された利益分を放棄することができる法的な手続きであり、確定申告の際に手続きが可能です。

出金拒否された場合は未払いの利益が利益として認識されているため、課税対象になります。

しかし、出金拒否された金額を債権放棄手続きを行うことで、未払いの利益を放棄して課税対象から外すことができるのです。

もし、債務放棄の手続きが複雑で分かりにくいと感じる場合は、税理士のような専門家に相談することをおすすめします。

BOトレーダー

BOトレーダー

出金拒否なし!信頼性の高い海外のバイナリーオプション業者

出金の実績が数多くあり悪質な出金拒否がない海外のバイナリーオプション業者を2つ紹介します。

信頼性の高い業者を、上記の順番で解説していきます。

ハイローオーストラリア|口座開設ボーナスがあるのはココだけ!

| 総合評価 | ||

|---|---|---|

| ペイアウト | 最低入金額 | 最低取引額 |

| 1.85〜2.3倍 | 5,000円 | 1,000円 |

| 取扱銘柄 | 金融ライセンス | アットザマネー |

| 32銘柄 | マーシャル諸島 | 購入額没収 |

| 取引時間 | 最低出金額 | ボーナス |

| 30秒〜1日 | 1万円 | 6種類 |

| 分別管理 | デモ口座 | 取引ツール |

| ⚪︎ | ⚪︎ | ⚪︎ |

ハイローオーストラリアは最も人気のある海外バイナリーオプション業者であり、金融ライセンスを取得しているので信頼性も高いです。

ペイアウト率は業界トップの2.3倍で、スマホ用の取引ツールも使いやすいため、初心者の方にもおすすめできます。

日本でのサービス提供歴は10年以上あり、日本語対応のオペレーターがサポート体制が充実しているので英語が話せなくても利用可能です。

ハイローオーストラリアで口座を開設し取引をすると、口座開設ボーナスとして5,000円がもらえるだけではなく、キャッシュバックには出金制限や取引制限がないので利益をさらに増やすチャンスが広がります。

ザオプション|当サイト限定のキャッシュバック付き!

| 総合評価 | ||

|---|---|---|

| ペイアウト | 最低入金額 | 最低取引額 |

| 1.8〜2.3倍 | 5,000円 | 1,000円 |

| 取扱銘柄 | 金融ライセンス | アットザマネー |

| 18銘柄 | エストニア金融情報機関(EFIU) | 購入額返金(HIGH/LOW) |

| 取引時間 | 最低出金額 | ボーナス |

| 30秒〜23時間 | 5,000円 | 9種類 |

| 分別管理 | デモ口座 | 取引ツール |

| ⚪︎ | ⚪︎ | ⚪︎ |

ザ・オプションというバイナリーオプション業者は、充実したキャンペーンやボーナスが魅力的であり、エストニア金融情報機関からの金融ライセンスを持ち、信頼性が高く評価されています。

当サイト限定のキャッシュバック付きで、口座開設から入金までを完了すると最大12,000円の特典が受け取れます。

また、ザ・オプションでは独自のポイントプログラムも提供されており、取引量が増えるほどキャッシュバック金額がアップするので、トレードを始めたい人にぴったりです。

ペイアウト率は最大2.3倍で出金手数料は完全無料なので、他の業者よりも効率的に収益を上げることができます。

初めての方でも安心して利用できるザ・オプションは、トレード未経験者におすすめの業者です。

海外のバイナリーオプションにおける確定申告に関する質問

海外のバイナリーオプション業者における確定申告に関する質問に回答します。

バイナリー取引で出た利益に関する確定申告について、上記の順番で回答していきます。

- 確定申告時にバイナリーオプションの取引が家族や会社にバレることはありますか?

- いいえ、普通徴収を選ぶことで取引をしていることが会社にバレることはありません。しかし、自宅に納付書が届くので家族にバレる可能性はあります。

- バイナリーオプションは出金しなければ税金はかからないのですか?

- いいえ、バイナリーオプションは出金ではなく決済したタイミングで課税対象になります。出金せず取引口座に資金を入れていても税金を払う必要があるので注意してください。

- バイナリーオプション業者に出金拒否された場合も税金はかかりますか?

- いいえ、債権放棄を利用すれば税金はかかりません。しかし、確定申告は必須なので期日までに手続きをしましょう。

- バイナリーオプションにおける確定申告の方法が分からない時は、どうすればいい?

- 確定申告の方法が分からない場合は、「海外のバイナリーオプションの損益を確定申告する手順とやり方」を参考に手続きを進めてください。

海外のバイナリーオプションで取引した際の税金の扱いや確定申告まとめ

海外のバイナリーオプションで取引をして出た利益に関する税金や確定申告について詳しくまとめました。

- 海外のバイナリーオプションは雑所得として総合課税に分類される

- 利益によって5%〜45%の総合課税がかる

- 年間20万円以上稼いだら確定申告は必要だが扶養に入っている主婦・学生は48万円まで申告不要

- 確定申告はマイナポータルのe-Taxから手続きができる

- 課税されるのは決済されたタイミング

- 普通徴収を選ばないと会社に副業がバレてしまう

- 海外バイナリーオプションで利益が出たら必ず確定申告を行おう

海外のバイナリーオプションで得た利益に対する税金について詳しく解説しました。

税金は法人化している人や他の金融商品の取引をしている人など、各々確定申告のやり方や税率が異なります。

年間で20万円以上、扶養に入っている主婦・学生は48万円以上稼ぐと確定申告が必要なので、必ず行ってください。

※コメントはサイト運営側の承認を経た後に表示されます。